2022年国内新能源铜需求增量测算和全球供求估算

导读

由于新能源在电力、交通设备上的历史性变化,预计今年国内新能源铜需求增量约为60-65万吨,其中风电光电耗铜增量约为44万吨,新能源汽车耗铜增量约为16.5万吨,充电桩耗铜增量约为2万吨。

按照产量、净进口和库存变化测算,今年国内前4个月铜供应零增长;按照国内下游五个主要行业增速测算,今年前4个月需求出现2.3%的增长,意味着中下游在疫情后存在补库的可能性。

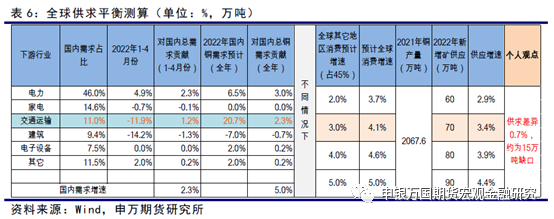

在国内疫情已得到有效控制和下半年需求报复性恢复的前提下,按照各个行业需求占比和增速,预计下游铜需求增速;结合国际铜研究小组的产量数据,预估年度新增精矿量70万吨的情况下,预计全球年度供求缺口约为15万吨。

01 今年电力铜需求增量测算

由于近年来光电的度电成本大幅降低(约为0.40-0.55元/度),几乎可以与火电成本相当,使得光电投资更具有经济性。风电由于清洁性、可再生、永不枯竭、建设周期短、装机规模灵活等优点,在国内也被大力发展。

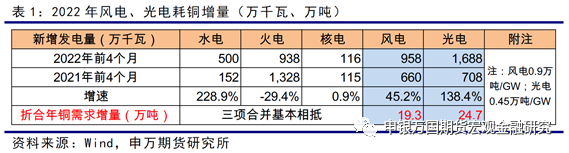

今年前4个月风电投资958万千瓦(9.58GW),光电投资为1688万千瓦(16.88GW),与去年同期分别增加45.2%和138.4%。

在查阅相关资料得知,风电中对铜使用强度影响最大的因素是陆上新装机与海上新装机的选择。Wood Mackenzie报告显示,陆上风电每GW耗铜量0.54万吨,海上风每GW耗铜量1.53万吨铜;其他投资机构数据显示,陆上风电每GW耗铜量0.4万吨,海上风电每GW耗铜量1万吨。结合两家统计取均值,预计海上风电每GW装机需要消耗1.26万吨铜,陆上风电每GW耗铜量0.47万吨,风电耗铜量中值约为0.9万吨/GW。Navigant Research的数据为光电每GW耗铜量0.55万吨,Joint Research Centre数据为每GW耗铜量0.46万吨,也有资料认为光电每GW耗铜量0.4万吨,光电的耗铜量中值约为0.,45万吨/GW。

02 今年汽车铜需求增量测算

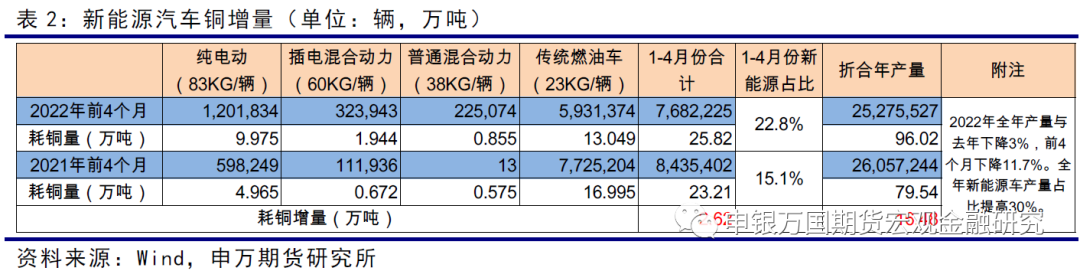

今年前4个月新能源汽车产量占比达到了22.8%,比去年全年的15.1%提高了7.7个百分点。由于新能源汽车产销表现良好,尽管前4个月汽车产量同比下降10.5%,但由于新能源渗透率的提高,经过测算国内汽车耗铜量同比不仅没有下降,反而增加了约2.62万吨。

国内新能源汽车产量中主要以纯电动汽车为主,其占新能源汽车产量的68.64%,插电混合动力和普通混合动力占新能源汽车产量18.50%和12.86%。国内纯电动汽车占汽车总产量的15.6%。

由于疫情后期国家和地方出台了多项汽车促销措施,可以预计下半年汽车产销量会明显回升。在四个假设条件下:1、今年年底前纯电动、插电混动和普通混动相对占比不变;2、下半年疫情影响消除、产量明显恢复,全年产量同比下降3%,3、全年新能源汽车产量占比为30%,可以测算得出汽车行业铜需求增量约为16.48万吨。

03 今年充电桩铜需求量测算

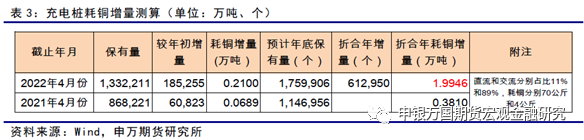

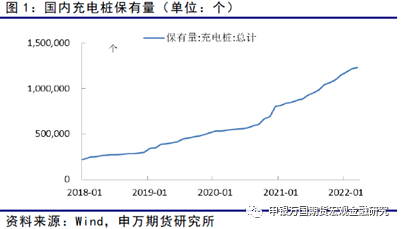

随着新能源汽车渗透率的提高,充电桩需求日益增加。今年4月份国内充电桩保有量同比增加53%,达到133万个。

据资料介绍,目前国内直流和交流充电桩占比约为11%和89%(约为1:8),而直流与交流充电桩耗铜量分别约为70公斤和4公斤。

附注:直流桩按单枪180kW/250A,枪缆规格为2x 80+25+2x4+2P(2x0.75)+P(8x0.75),长5米;输入电缆采用3x95+1x50,长20米;合计大概为70kg/套;交流桩按常规单相10kW/32A,枪缆规格为3 x 6.0 + 2 x 0.75,长5米;输入电缆采用3x6,长20米;合计大概为4kg/套。

如果全年能延续前4个月53%的增速,年底国内充电桩保有量将达到176万个,按照直流和交流1比8计算,今年国内充电桩铜需求增量约为2万吨,较好于去年,但增量总体有限。

04 今年国内供求及全球供求

1. 国内供应情况:

今年矿供应稳定增加,表现为铜精矿加工费持续扩大,目前现货铜精矿加工费到80美元/吨,明显好于去年。

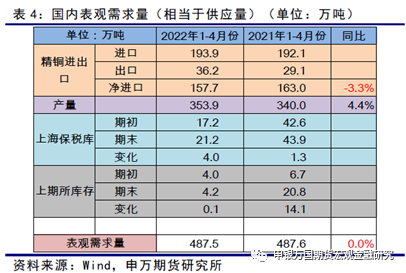

由表格需求量(相当于供应量)来看,今年国内前4个月铜供应与去年同期基本持平。产量增长被进口下降所抵消。

2.国内需求情况:

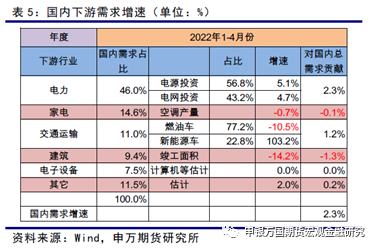

按照铜下游需求的主要五个行业占比测算,今年前4个月铜需求增速约为2.3%。其中,电力行业铜需求拉动2.3%,交通运输设备(汽车)行业对国内铜需求拉动为1.2%,而建筑行业拖累1.3%,家电行业基本持平。

由于前4个月下游需求增速(2.3%)略大于供应增速(0%),一定程度上意味着中下游库存在缩减,存在疫情结束后补库的可能性。

3.全球供求平衡测算

由于交通设备行业需求密度发生变化,供求平衡采取自下而上的方式。

在国内疫情已得到有效控制和下半年需求报复性恢复的前提下,按照各个行业需求占比和增速,预计下游铜需求增速;结合国际铜研究小组的产量数据,预估年度新增精矿量70万吨的情况下,预计全球年度供求缺口约为15万吨。

05 小结

由于新能源在电力、交通设备上的历史性变化,预计今年国内新能源铜需求增量约为60-65万吨,其中风电光电耗铜增量约为44万吨,新能源汽车耗铜增量约为16.5万吨,充电桩耗铜增量约为2万吨。

按照产量、净进口和库存变化测算,今年国内前4个月铜供应零增长;按照国内下游五个主要行业增速测算,今年前4个月需求出现2.3%的增长,一定程度上意味着中下游库存在缩减,存在疫情结束后补库的可能性。

在国内疫情已得到有效控制和下半年需求报复性恢复的前提下,按照各个行业需求占比和增速,预计下游铜需求增速;结合国际铜研究小组的产量数据,预估年度新增精矿量70万吨的情况下,预计全球年度供求缺口约为15万吨。

(本文来源: 申银万国期货宏观金融研究)

顶一下[0]