2021年全球金属勘探资金走向分析

2021,全球勘探预算大幅反弹,这得益于全球经济复苏速度快于预期、金属价格强劲以及疫情大规模封锁的放松。2020年,全球勘探预算同比下降10%,原因是年初大多数金属的价格表现不佳,以及疫情导致的不确定性导致融资活动放缓。随后,金属价格迅速回升,市场对于价格的反应紧随其后,但对2020年勘探预算来说为时已晚。勘探活动在2020年9月开始慢慢复苏,使得各矿业公司在该年的支出超过了预算,但实际支出仍低于2019年的预算。

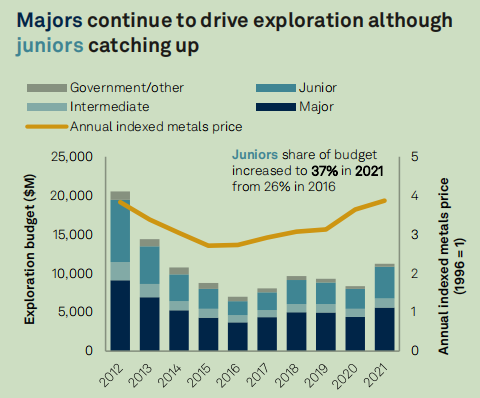

始于2020年下半年的大宗商品牛市一直持续到2021年。在供应短缺的推动下,许多金属的价格达到或接近历史高点,钴等大宗商品进入全球市场。市场对此也做出了反应,出现了近十年来最高的融资活动。2021,强劲的利润率和易得的勘探资金将全球有色金属勘探预算提高了35%,达到112.4亿美元,创八年来新高。活跃勘探企业的数量增加了10%,达到连续第四年增加后的1948个,尽管少于2011年和2012年的2500家公司。更大的预算将勘探预算的平均值和中值分别推高至580万美元和140万美元。

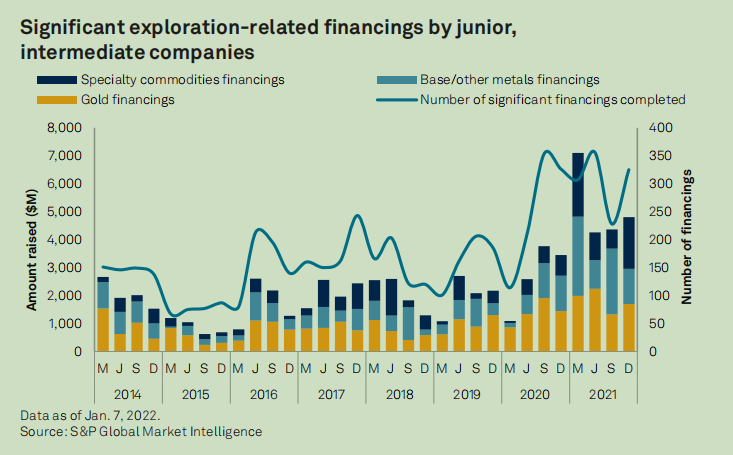

(中小矿业企业勘探相关融资情况一览)

正如我们的月度行业监测报告所记录的那样,初级和中级公司筹集的重要融资(至少200万美元的融资)在2021增长了89%,达到205.3亿美元,或215.5亿美元(包括200万美元以下的融资)。黄金项目的融资(含较小规模的融资)从2020年的51%下降到36%,几乎与贱金属和其他金属融资总额的份额持平(因为铜融资同比增长近四倍)。特种金属的份额从2020年的18%增加到了28%,主要因为市场开始对锂和稀土感兴趣——锂价格创下新高,主要国家试图确保稀土元素的供应。然而,这些特种金属涉及的大部分资金都用于开发,而不是勘探。

(勘探预算一览:大公司势头强劲中小公司迎头追赶)

多伦多证券交易所集团在所有交易所中保持领先地位,2021共募集资金86.1亿美元,同比增长49%。然而,澳大利亚证券交易所筹集了77.6亿美元,增长了75%,仅比多伦多证券交易所低10%,而2020年则比多伦多证券交易所低23%。

金价反弹引领疫情时期的勘探复苏

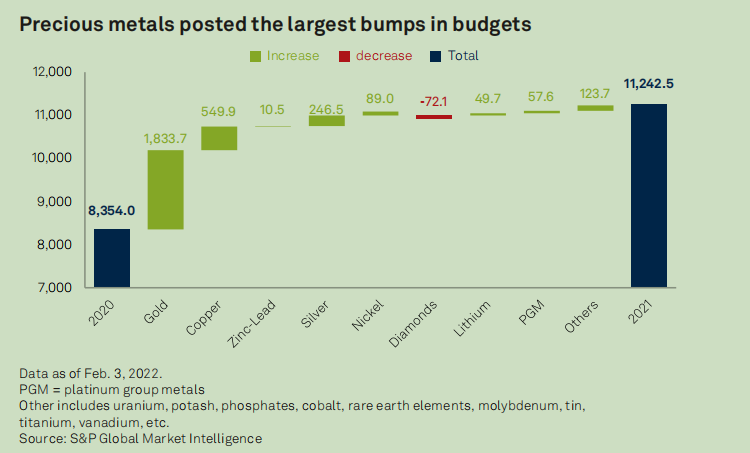

2021,CES涵盖的几乎所有大宗商品的预算都出现了大幅增长,这是在2020年疫情导致的价格下跌之后。当疫情于2020年初开始时,大多数工业大宗商品价格暴跌。虽然这一下降很快就过去了,但它迫使大多数公司重新评估了今年的勘探计划,导致除黄金和白银外,所有CES大宗商品的预算都在下降。2021,金价的反弹导致勘探预算同比增长42%,即18.4亿美元。

整个2020年,金价迅速上涨,伦敦金银市场协会(London Brillion Market Association)的金价在当年8月达到了每盎司2050美元的历史新高。尽管此后黄金价格有所下降,但2021的平均价格仍为1800美元/盎司,比2019年的平均价格1400美元/盎司高出近30%。虽然所有地区的黄金勘探预算都有所增加,但加拿大、美国和澳大利亚的涨幅最大,分别上涨了85%、48%和47%。虽然2019冠状病毒疾病仍然是一个全球威胁,但与亚洲和拉丁美洲的大多数国家相比,这三个地区保持着相对开放的经济,同时也受益于其疫苗接种计划的更快推出。

(贵金属相关的勘探预算反弹最大)

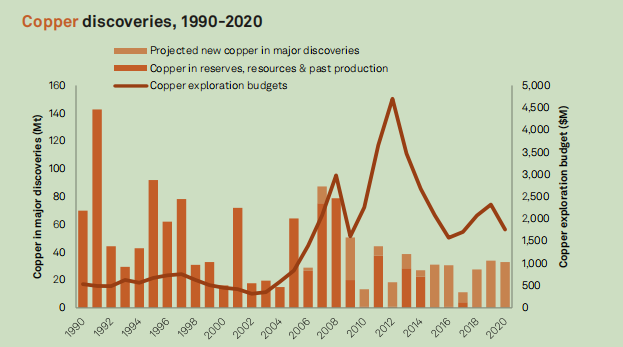

铜矿勘探预算同比增长31%,低于35%的全球平均增长率。铜价在2020年3月市场急剧下跌期间触底后稳步上涨。2021 10月,价格一度触及11300美元/吨的历史高点,超过了2011年的上一个峰值。过去十年中,铜矿项目投资不足导致供应担忧加剧,能源转型和持续疫情导致需求增加的总体趋势加剧了供应担忧。

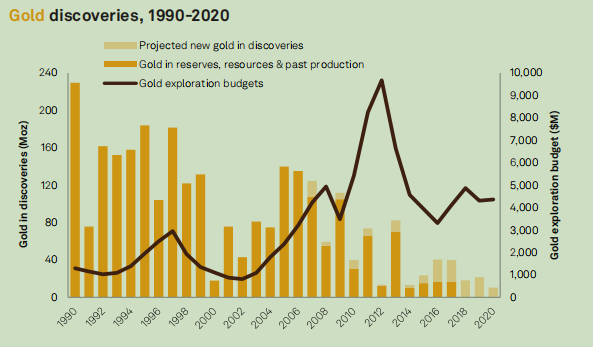

(1990-2020发现的金矿项目情况)

(1990-2020发现的铜矿项目情况)

尽管铜价上涨,但铜预算的增幅低于平均水平,这与拉丁美洲对采矿业的普遍限制有关——大部分铜矿都是在拉丁美洲。在过去五年中,该地区占全球铜预算的40%以上。2021,拉丁美洲的铜预算增长了21%,而加拿大、澳大利亚和美国的铜预算平均增长了84%。

2020年,镍的价格在主要贱金属中受影响最小,仅下跌5%。2021,镍的勘探预算增长了27%,低于全球平均水平。2021,超过三分之一的镍预算用于澳大利亚的勘探,这些公司大多位于澳大利亚。在2021下半年镍价飙升之前,他们的大部分财政年度都在6月份结束。由于运输电气化所用电池的需求预计会增加,加上中国不锈钢产量强劲,镍价格前景依然乐观。

2022年3月,伦敦金属交易所(LME)三个月期镍价飙升至创纪录高点,第一季度结束时超过32000美元/吨。上涨的原因是供应已经紧张,以及俄乌冲突导致供应进一步中断。俄罗斯是世界第四大镍生产国,面临美国及其北约盟国的广泛经济和贸易制裁。对金属出口的制裁尚未实施,但仍存在相当大的风险。

2021,锂和钴的预算分别增长了25%和27%,使其低于大流行前的水平,尽管这两种电池金属的价格同比增长了一倍多。到2021年底,碳酸锂CIF亚洲价格同比上涨164%,至21000美元/吨。大部分上涨发生在今年最后四个月,这有助于解释为什么锂的勘探预算低于平均水平。我们预计,作为主要电池组件的锂需求激增,将使市场在近期和中期出现库存比较低的情况,因为供应增长将因疫情的影响而滞后。政府和企业的脱碳目标将在可预见的未来与正在开采的锂矿项目一起影响电池金属的供需状况。

钴价仍在上涨,但仍低于2018年的高点。2021,LME三个月期钴价同比上涨119%,至70500美元/吨,这是由南非的市场赤字和物流困难导致的。随着南非港口问题的缓解,预计2022年价格将回落,但仍将高于2020年的水平。2021,主要公司在钴勘探中的份额从2020年的18%和2018年的8%上升到34%。对于锂,主要公司的份额从2017-20年的平均9%增至2021的24%。

绿地勘探恢复 现有的项目仍然是主要焦点

2021,绿地勘探预算同比增长45%,达到29.1亿美元。这是自2011年以来最大的百分比增长,过去十年中,探险家和生产商为项目开发的高级阶段增加了预算,随着大宗商品价格下跌,资本市场收紧,普遍存在风险规避情绪。2020年下半年,大规模早期项目在封锁后重新启动,推动了2021绿地预算的增长。中小公司的绿地预算同比增长85%,因为金属价格上涨推动了看涨的资本市场。

大多数大宗商品类别都出现了绿地项目的激增:黄金、白银和铂族金属分别增长了52%、129%和355%,尽管铂族金属的勘探仍处于相对较低的美元水平。贱金属铜和镍分别上涨31%和84%。澳大利亚和加拿大的目标几乎占绿地项目增长的三分之二,2020年总预算增长为5.56亿美元。

绿地项目的增多反映在企业资源公告中,从2020年的55个增加到了18%。各大公司公告中的黄金和铜的项目也有所增多,铜项目增加了一半,达到1400万吨,黄金项目增加了一倍多,达到8600万盎司。尽管公告数量有所增加,但仍远未达到2012年175条公告的最高水平,当时绿地项目的勘探预算占全球预算的近三分之一。2017至2021年,公告中发布的新资源的年平均数量为67,低于2012至2016年的平均数量78。此外,黄金和铜的主要发现率继续呈下降趋势,与20世纪90年代末和21世纪初的大量发现率相比,在过去10年中急剧下降。

几年来,政府和行业专家越来越意识到需要投资于绿地勘探,以保护未来的矿产供给。金属价格在2012年达到峰值后呈下降趋势,于2016年见底。较低的价格使金属的资本市场枯竭,并促使公司专注于更安全但回报更低的矿山。鉴于对铜和镍等电池金属的需求急剧增加,由此导致的发现量下降导致矿产供给问题日益严重。

从国别来看勘探预算的变化

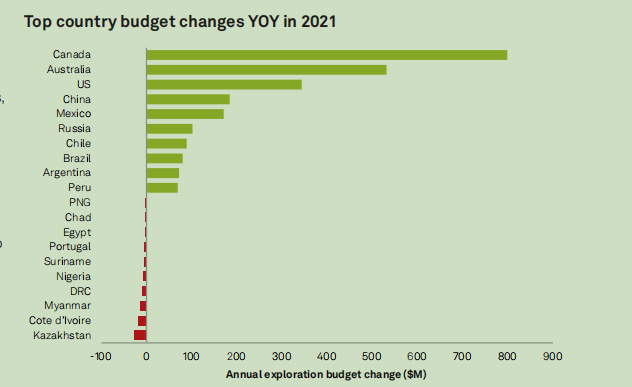

发达国家和地区的勘探预算反弹最多,大部分勘探工作集中在加拿大、澳大利亚、美国、中国和其他成功保持经济开放并迅速为大众接种疫苗的地方。加拿大、澳大利亚和美国,除了是国家,在我们的研究中也被归类为地区,因为它们的规模和在采矿业中的重要性;全球勘探预算的近一半是针对这些地区的。

(2020-2021勘探预算增加比较多的国家)

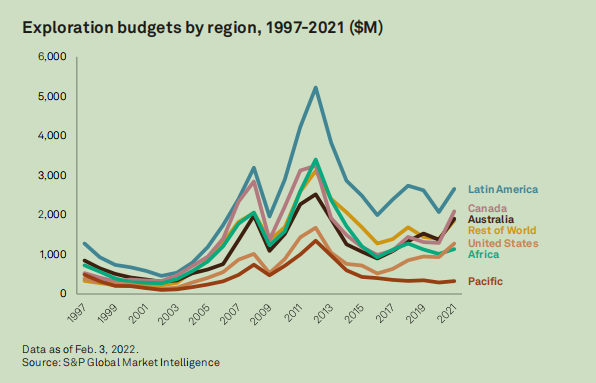

加拿大的勘探预算同比增长62%,即7.99亿美元,达到20.9亿美元,创九年新高。这是各地区中以美元和百分比计算的最大涨幅。澳大利亚和美国的预算增幅也分别超过全球平均增幅39%和37%。最大的区域勘探中心拉丁美洲增长了29%,即5.91亿美元,达到26.6亿美元,低于全球平均水平,主要原因是大流行封锁和限制的持续影响。2021,非洲和太平洋东南亚地区的预算均仅增长了12%。

加拿大目标数量的增加使其成为第二大最受欢迎的勘探区域,仅次于拉丁美洲,也是全球最受欢迎的国家。预算增加的大部分是初级公司,它们充分利用有利的资本市场筹集资金——主要用于黄金勘探。加拿大的初级勘探公司预算同比增长近一倍,达到12.3亿美元,他们在该地区总预算中的份额从2020年的50%上升到59%,结束了连续三年的份额下降。加拿大大型公司的勘探预算增加了41%,达到7.55亿美元,但从2020年的41%降至36%。初级公司主要专注于加拿大的黄金勘探,其黄金预算同比增长逾一倍,达到9.01亿美元,几乎占加拿大总预算的四分之三。

(按地区统计的勘探预算)

以美元计算,不列颠哥伦比亚省的预算同比增长最大,达到4.93亿美元,增幅达124%,为第三大省级预算。魁北克以5.67亿美元位居榜首,超过了通常领先的安大略省的5.51亿美元。加拿大的总体预算增长弥补了萨斯喀彻温省的下降,下降了29%至1.35亿美元(这是由于力拓削减了钻石预算),而西北地区的预算则略有下降至4100万美元。

澳大利亚的勘探预算总额为19.0亿美元,同比增长39%,即5.31亿美元,保持了该地区的第三位。该地区的全球预算份额从2014年的12%小幅上升至17%。澳大利亚中小公司的预算增长三分之二,达到8.54亿美元,从各大巨头手中夺回了榜首的位置。各大巨头的预算增长了34%,达到7.87亿美元。澳大利亚近65%的勘探预算用于黄金项目,其预算增加了47%,达到12.3亿美元。铜勘探也出现反弹,增长64%至2.97亿美元,抵消了2020年同比下降的三分之一。西澳大利亚州的勘探预算为13.5亿美元,增长了50%,北领地和塔斯马尼亚下降27%,至700万美元。

美国的勘探预算增加了37%,达到12.8亿美元,超过非洲,在20多年的时间里排名第六。该地区的预算在2020年保持了韧性,尽管有疫情的影响,但只下降了1%,因为黄金、锂和银的预算增长抵消了铜预算的削减。2021,黄金和铜均大幅上涨,黄金上涨48%,至6.99亿美元,铜上涨41%,至3.57亿美元。虽然巨头们仍以54%的份额在美国预算榜上名列前茅,但在增加预算后,中小公司的预算份额从2020年的37%上升到了42%,与巨头们的三分之一增长相比,增加了一半以上。内华达州的预算增加了40%,达到5.05亿美元,占美国总预算的三分之一以上。亚利桑那州以2.86亿美元位居第二,与2020年相比增长了44%。

拉丁美洲仍然是勘探的首选地区——尽管增长低于平均水平29%——吸引了全球预算的24%,即26.6亿美元。大公司占该地区预算的56%,即14.9亿美元,低于2017年71%的峰值。初级勘探公司在拉丁美洲的预算同比增长43%,占该地区总预算的29%,高于2017年的15%黄金和铜是主要目标,黄金增长25%,占40%的地区份额,铜增长21%,占34%的份额。

墨西哥在2014年失去第一名后,重新夺回了拉丁美洲最佳勘探目的地的称号。该国的预算同比增长38%,达到6.19亿美元,紧随其后的是2020年领先的智利,为5.48亿美元。其他排名靠前的国家是秘鲁、巴西、阿根廷、厄瓜多尔和哥伦比亚;这七个国家占该地区总预算的92%,即24.5亿美元。

世界其他地区(欧洲和大部分亚洲大陆)的预算增加了34%,达到18.6亿美元,从2020年的第二位下滑至第四位。黄金和铜预算增加最多,尽管这两种金属的增幅分别低于全球平均水平31%和20%。镍和锂获得了可观的收益,在2020年,镍和锂的勘探预算都增长了约50%。

虽然俄罗斯在世界其他国家中保持了领先地位,增长24%,达到5.35亿美元,但排名第二的中国59%的增长率达到4.95亿美元,缩小了差距。在中国,黄金、铜、镍和钼的勘探预算增长最大。在俄罗斯,只有铜勘探获得了可观的收益,这是因为黄金和钻石的价格涨幅低于平均水平。

俄罗斯和中国的预算总额突破了10亿美元大关——这是2014年以来的最大规模。在该地区其余国家中,沙特阿拉伯王国以155%的增长率攀升至第四位,达到8500万美元,在2019年和2020年排名第十。沙特王国在过去几年里加快了勘探支出,因为国有企业马亚丁投资了更多的矿山,以实现经济多元化。

非洲和太平洋东南亚地区的预算滞后,两者在2020年仅增长了12%。非洲的黄金勘探量增幅最大,但仅为18%。该地区对铜、钻石、锌铅和锂的分配有所下降。刚果民主共和国(Democratic Republic of Congo,简称DRC)仍然是首选目的地,尽管预算下降了7%,降至1.3亿美元。科特迪瓦在2020年排名第二,但在2021下滑至第五,减少了18%至8800万美元。刚果民主共和国和科特迪瓦的减少被布基纳法索和马里的预算增加所抵消,这两个国家的拨款分别增加到1.26亿美元和1.29亿美元。这两个西非邻国的黄金勘探量都增长了近30%。

在包括太平洋岛国和群岛以及东南亚国家在内的太平洋东南亚地区,黄金勘探取得了17%的最大收益。在贱金属组,铜和镍分别增长了6%和28%。印度尼西亚仍然是该地区的首选目的地,预算增长13%,达到1.29亿美元——几乎回到2019年的水平。巴布亚新几内亚仍然排在第二位,尽管下降了6%至5800万美元,而菲律宾则排在第三位,其预算增长了11%至3200万美元。

总的来看,2021年中小型企业矿业融资金额同比增长78%,达到41亿美元。在各种金属勘探资金中,黄金勘探的资金增幅最大,达到42%,增至62亿美元,铜的勘探资金增加到5.5亿美元,增幅31%。绿地项目勘探资金创下2011年以来的最高年度增长,达到9.02亿美元。尽管受到新冠疫情的影响,各个国家的勘探资金仍然保持一定速度的增长,其中加拿大的勘探资金增幅最大,达到20.1亿美元,同比增长62%。绿地项目勘探资金的增长预示着新资源和新项目的发现,这样才能保障经济发展对矿产资源的需求。

顶一下[0]