亚矿委专栏|全球矿业态势与2024年展望

2023年,全球矿产品市场震荡分化,全球金和贱金属公司并购创10年来新高,世界矿产勘查投资小幅下降。预期2024年关键矿产投资将持续增长,原油、铁矿石大宗矿产供求关系发生变化,矿企经营面临挑战上升,供应链本土化战略将长期影响主要经济体的矿业政策。

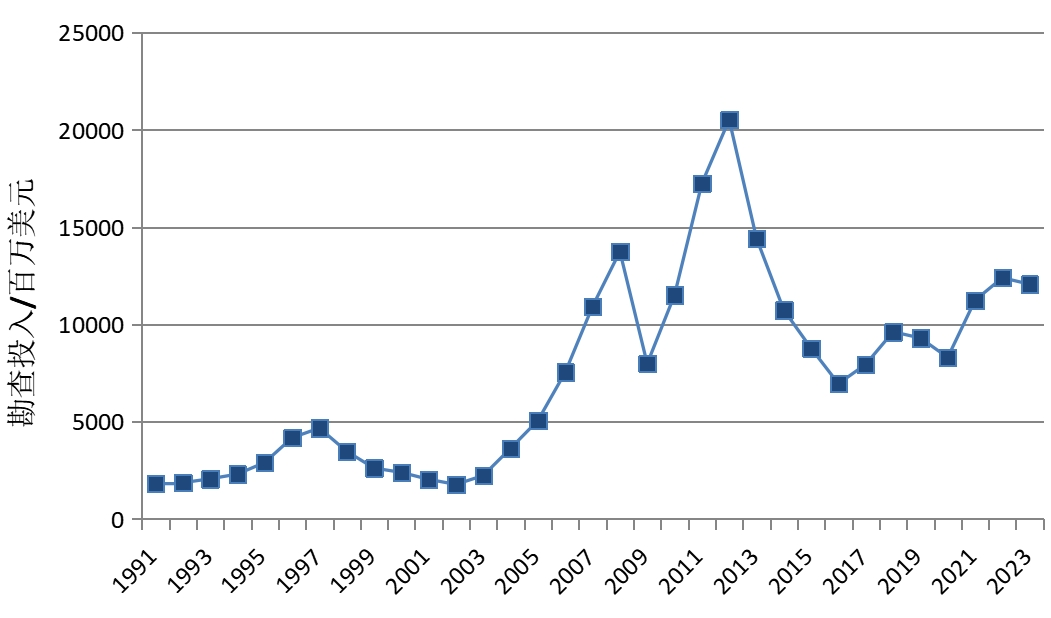

图1 1991年以来世界有色金属勘查投入变化

2024年,非洲中南部矿产勘查活跃、北部和东部偏弱的总体格局将持续,铀需求回升将刺激尼日尔、纳米比亚等铀资源丰富国家的勘探。拉美国家中,智利、巴西等国矿产勘查投资有望继续增长。

2023年,全球矿产品市场震荡分化。煤炭、石油、天然气等传统化石燃料价格普遍下跌,但铀价大幅上涨。锂、钴等电池矿产表现总体不佳,而锗、锗等稀散金属价格上涨。贵金属中黄金价格上涨,而银、铂、钯价格下跌。

印度等国钢铁产量快速上升,增加了对铁矿石的需求。惠誉认为2024年铁矿石价格会降至110美元/吨,伍德麦肯齐预计为108美元/吨,基准矿物情报公司和瑞银集团预计为120美元/吨,而花旗则看高至150美元/吨。

由于一些大型铜矿关闭或停产维护,全球铜供应从过剩转为短缺,2024年铜价上涨的几率增大。国际金价依然坚挺。国际权威部门预测2024年金价在1700美元/盎司~2000美元/盎司。

近年来,矿企希望通过多元化经营保持竞争地位,并购企业和购置重要矿山资产或勘查项目成为近年来矿业巨头发展战略之一。2023年矿企并购增长。由于利率上升,矿企融资和偿债困难,加上地缘政治和法律风险,投资和经营风险上升。

图2 2001年以来全球矿业公司并购变化趋势

关键矿产长期供应短缺的预期依然没有改变。欧盟、澳大利亚、印度、哥伦比亚等国更新或出台关键矿产目录,一些经济体制定了新的关键矿产战略。越来越多国家采取财政补贴政策,增加矿物原材料全产业链弹性。关键矿产之争从陆地扩大到海上,美国等国家扩展大陆架主张。

美国继续采取多种措施加强关键矿产资源保障,将关键矿产供应瞄向深海采矿,扩展大陆架主张百万平方公里[18]。欧盟推出《关键原材料法案》,将关键矿产目录扩大到34种,战略原材料扩大到17种,要求2030年欧盟关键矿产消费量中10%来自本土开采、40%来自本土加工和15%来自循环利用。

澳大利亚2023年公布了新的关键矿产战略,强调了六个重点领域,并更新的关键矿产目录,增列氟(萤石)、钼、砷、硒和碲为关键矿产。

2023年7月,印度公布了包括30种矿产在内的关键矿产目录。印度调整矿业政策,允许私营企业勘查开发锂等关键矿产。为鼓励国内外矿企参与关键矿产项目,印度政府计划返还一半的勘探费用。

展望2024年,世界经济仍面临地缘冲突加剧、政局不稳、气候变化等多方面的挑战,全球矿业也面临诸多不确定性带来的影响,战略原材料供应链的安全和韧性仍是主要经济体制定矿业政策考虑的首要问题,关键矿产、海洋和极地竞争更趋激烈。

(资料引自:中国矿业2024年第1期,作者闫卫东等)

顶一下[0]